Комиссионная торговля

Комиссионная торговля – вид предпринимательской деятельности, которая направлена на получение прибыли от оказания услуг по покупке или продаже товара, принадлежащего другому лицу – комитенту.

По договору комиссии одна сторона (комиссионер) обязуется по поручению другой стороны (комитента) за вознаграждение (комиссионные) совершить одну или несколько сделок от своего имени, но за счет комитента. При этом право собственности на товары, переданные комиссионеру для реализации, принадлежит комитенту. Этим обстоятельством объясняется необходимость учитывать принятые на комиссию товары на забалансовом счете 024 «Товары, принятые на комиссию». Соответственно комитент эти товары продолжает учитывать на своем балансе. При передаче товаров на комиссию товары списываются со счета 281 «Товары на складе» на счет 283 «Товары на комиссии».

При исполнении договора комиссии у комиссионера возникает оборот по реализации на сумму причитающегося ему комиссионного вознаграждения, которое является его выручкой от оказания услуг и отражается по кредиту счета 703 «Доходы от реализации услуг».

Комиссионное вознаграждение может быть установлено:

- в твердой сумме независимо от цены совершенной комиссионером сделки

- в процентах от цены сделки, совершенной комиссионером.

Договор комиссии может быть заключен:

- на продажу (продажа комиссионером товара, принадлежащего комитенту)

- на покупку (покупка комиссионером товара по поручению комитента).

При исполнении комиссионером договора на продажу он может получить комиссионные путем удержания обусловленной договором суммы с выручки от реализации комиссионного товара. При исполнении комиссионером договора на покупку комиссионное вознаграждение комиссионер получает от комитента отдельным платежом.

Признание доходов и расходов.

В бухгалтерском учете комитента доходы признаются в момент поступления денежных средств от комиссионера за реализованные товары, поскольку лишь в момент поступления этих средств товар может быть списанным с баланса комитента как переданный другому лицу со всеми выгодами и рисками.1 В то же время сумму расходов на комиссионное вознаграждение, независимо от даты платежа, комитент может признать только по факту подписания акта о получении услуг в обусловленном договором объеме.2 Начисленные комиссионные вознаграждения комитент отражает по дебету счета 93 «Расходы на сбыт». Вместе с тем у комитента в связи с договором комиссии могут возникнуть другие расходы, т. к. он обязан возместить комиссионеру израсходованные им на исполнение комиссионного поручения суммы. Эти расходы признаются в учете по факту предъявления комиссионером соответствующего счета, или других документов, подтверждающих дополнительно понесенные им затраты (например, транспортные). Все эти расходы, вместе с расходами на оплату комиссионного вознаграждения, комитент учитывает в составе расходов на сбыт.

В бухгалтерском учете комиссионера доходы признаются в момент возникновения дебиторской задолженности комитента за оказанные услуги. Эта задолженность, в свою очередь, может возникнуть только по факту исполнения комиссионером своих договорных обязательств перед комитентом. Комиссионные, поступившие от комитента авансом, доходами не признаются до момента исполнения указанных обязательств. Что касается суммы поступлений на счет комиссионера за реализованные им (но не принадлежащие ему) товары, то та часть суммы, которая должна быть перечислена комитенту, доходом комитента не является. На то есть прямое указание п.6.2. ПБУ 15 «Доход»:

- «6. Не визнаються доходами такі надходження від інших осіб:

- 6.2. Сума надходжень за договором комісії, агентським та іншим аналогічним договором на користь комітента, принципала тощо».

Что касается расходов комиссионера, то платежи, осуществляемые им в пользу комитента, согласно п. 9 ПБУ 16 «Расходы» расходами не признаются. Это понятно: если эта сумма комиссионеру не принадлежит, то и его расходом она признаваться не может, – эти средства проходят по его счету транзитом (вне зависимости от того, как долго они на этом счете могут задержаться в пределах срока исковой давности). Интересно, что этот же пункт ПБУ 16, где сказано, что платежи, осуществляемые в пользу комитента, не признаются расходами и не включаются в Отчет о финансовых результатах, вызывает сомнения в определенных кругах относительно однозначности его трактовки. Если воспринимать его буквально, то, действительно, можно согласиться с тем, что указанные платежи не признаются расходами, но нельзя, говорят, согласиться, что они не отражаются в отчете о финансовых результатах. Но, по мнению автора этой работы, в указанном пункте речь идет не о том, что эти платежи категорически не включаются в Отчет, а о том, что они не включаются туда в качестве расходов. Суммы, принадлежащие комитенту, показываются в Отчете по другой статье – «Вычеты из дохода». А «расходы» и «вычеты из дохода» – не одно и то же.

Комиссионная торговля и налогообложение

Согласно ЗУ о налоге на добавленную стоимость, базой налогообложения комиссионных операций является продажная стоимость комиссионных товаров. Исключением является реализация:

- товаров б/у, приобретенных у лиц, не зарегистрированных в качестве плательщиков НДС;

- конфискованного или бесхозного имущества, переданного уполномоченными государственными органами с этой целью.

В двух перечисленных случаях базой обложения налогом на добавленную стоимость является сумма комиссионного вознаграждения (см. п.4.7 ЗУ об НДС).

Датой увеличения налоговых обязательств комиссионера является либо дата получения средств от покупателя, либо дата отгрузки товаров.

Датой увеличения налогового кредита комиссионера является дата перечисления средств в пользу комитента или предоставления ему других компенсаций стоимости реализованных товаров. Одновременно у комитента возникают налоговые обязательства.

Что касается валовых доходов, то у комиссионера они возникают в качестве сумм комиссионных вознаграждений (без учета НДС) в общепринятом порядке – «по первому событию». У комитента валовые доходы в том же порядке признаются на всю сумму стоимости реализованных товаров (без учета НДС).

Комиссионная торговля оптом

Методика отражения комиссионных операций в бухгалтерском учете комиссионера зависит от того, участвует ли он в расчетах между комитентом и покупателем, или нет.

При исполнении поручения без участия в расчетах выручка от реализации комиссионного товара поступает непосредственно на счет комитента без предварительного их зачисления на счет комиссионера. На счет комиссионера поступает только комиссионное вознаграждение, причитающееся ему по договору комиссии.

При исполнении поручения с участием в расчетах выручка от реализации товара, полученного от комитента, поступает первоначально на счет комиссионера, а затем с него же осуществляются расчеты с комитентом. При поступлении денежных средств за реализованный комиссионером товар следует учесть, что эти суммы включают комиссионное вознаграждение посредника и возмещаемые расходы. В момент передачи права собственности на товар от комитента к покупателю комиссионер выполняет условия договора и получает право удержать причитающееся ему вознаграждение, т.е. его задолженность перед комитентом уменьшается на сумму комиссионного вознаграждения в результате зачета взаимных требований.

Пример 1. Комиссионные услуги без участия в расчетах.

- Условия:

- Предприятием получено, для реализации по договору комиссии без участия в расчетах, товар на сумму 60000 грн., в т.ч. НДС 10000 грн.

- Согласно условиям договора, вознаграждение посредника составляет 5% продажной стоимости товара – 3000 грн., в том числе НДС – 500 грн.

- В течение отчетного периода вся партия товара реализована по договору поставки.

- Расходы, понесенные предприятием при исполнении поручения, которые по договору должны возмещаться комитентом, составили 900 грн., в т.ч. НДС 150 грн.

- Операционные расходы комиссионера (заработная плата, страховые сборы и пр.) составили 700 грн.

Табл.1.

| № п/п | Содержание операции | Обороты по счетам | Сумма | |||

|---|---|---|---|---|---|---|

| Основные хозяйственные операции | Операции расчетов по налогам | |||||

| Дебет | Кредит | Дебет | Кредит | |||

| Поступление товаров на комиссию: | ||||||

| 1. | Поступил товар от комитента | 024 | Х | 60000 | ||

| Оказание посреднических услуг по реализации комиссионных товаров: | ||||||

| 2. | Расходы на исполнение комиссионного поручения (счета за услуги сторонних организаций) начислены к возмещению | 377 | 685 | 900 | ||

| 3. | Уплачено сторонним организациям за оказанные услуги по сбыту товаров | 685 | 311 | 900 | ||

| 4. | Начислено комиссионное вознаграждение к получению от комитента | 377 | 703 | 3000 | ||

| 5. | Начислен НДС в составе выручки | 703 | 641 | 500 | ||

| 6. | Проданный товар списан с забалансового счета | Х | 024 | 60000 | ||

| Расчеты с комитентом: | ||||||

| 7. | Поступила оплата от комитента за посреднические услуги (комиссионное вознаграждение) и возмещение дополнительных расходов | 311 | 377 | 3900 | ||

| Формирование доходов, расходов и финансовых результатов: | ||||||

| 8. | Выручка за вычетом НДС признана доходом отчетного периода | 703 | 791 | 2500 | ||

| 9. | Начислены прямые3 операционные расходы, связанные с исполнением комиссионного поручения | 23 | 13, 20, 65, 661 и др. | 700 | ||

| 10. | Начисленные расходы списаны в реализацию | 903 | 23 | 700 | ||

| 11. | Себестоимость реализованных услуг списывается на уменьшение доходов отчетного периода. | 791 | 903 | 700 | ||

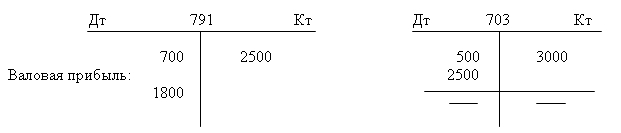

Обороты по счетам доходов и финансовых результатов:

Как видно из примера, отражение в учете комиссионных услуг без участия комиссионера в расчетах не может вызвать затруднений. А Отчет о финансовых результатах в данном случае состоит из пяти строк:

- 010.........3000 (ОК 703)

- 015...........500 (ОК 641)

- 035.........2500 (ОК 791)

- 040...........700 (ОК 903)

- 050.........1800 (стр.035 – стр.040)

Пример 2. Комиссионные услуги с участием в расчетах.

- Условия:

- Предприятием получено, для реализации по договору комиссии товар на сумму 60000 грн., в т.ч. НДС 10000 грн.

- Согласно условиям договора, вознаграждение посредника составляет 5% продажной стоимости товара – 3000 грн., в том числе НДС – 500 грн.

- В течение отчетного периода вся партия товара реализована по договору поставки.

- Расходы, понесенные предприятием при исполнении поручения, которые по договору должны возмещаться комитентом, составили 900 грн., в т.ч. НДС 150 грн.

- Операционные расходы комиссионера (заработная плата, страховые сборы и пр.) составили 700 грн.

Прежде чем перейти непосредственно к проводкам, хотелось бы обратить внимание на одну немаловажную деталь: комиссионер не может использовать в своем учете счет 702 «Выручка от реализации товаров», поскольку продает он не товар (товар ему не принадлежит), а свои услуги по его реализации. Если товар, переданный ему комитентом на комиссию, не зачисляется на баланс комиссионера, то, стало быть, и в реализацию списывать он этот товар не может, а это, в свою очередь, означает, что и доходов от реализации товара комиссионер также не может начислять в свою пользу даже временно. На самом деле, реализует товар комитент – лицо, которому этот товар принадлежит. Комиссионер же – лицо, нашедшее покупателя, всего лишь посредник, получающий за эту работу комиссионные. Не имеет никакого значения, что посредник подержал товар в руках (а иначе как ему его продать?).

К сказанному следует добавить, что передача комиссионером принятого от комитента товара не является его собственным товарооборотом уже потому, что право продажи имущества принадлежит исключительно его собственнику – комитенту.

Комиссионер должен применять счет 703 «Доходы от реализации услуг», не зависимо от того, участвует он в расчетах, или нет. В последнем случае для «очищения» своей выручки от сумм, принадлежащих комитенту, комиссионер должен задебетовать счет 703 на сумму НДС, а от сумм, принадлежащих комитенту, «очистить» свой доход уже на счете 791 путем использования счета 704 «Вычеты из дохода».

Учет у комиссионера.

Табл..

| № п/п | Содержание операции | Обороты по счетам | Сумма | |||

|---|---|---|---|---|---|---|

| Основные хозяйственные операции | Операции расчетов по налогам | |||||

| Дебет | Кредит | Дебет | Кредит | |||

| Поступление товаров на комиссию: | ||||||

| 1. | Поступил товар от комитента | 024 | Х | 60000 | ||

| Реализация комиссионного товара: | ||||||

| 2. | Отгружен товар покупателю | 361 | 703 | 60000 | ||

| 3. | Начислен НДС в составе выручки | 703 | 641 | 10000 | ||

| 4. | Товар списан с внебалансового счета | Х | 024 | 60000 | ||

| 5. | Расходы на исполнение комиссионного поручения (счета за услуги сторонних организаций) начислены к возмещению | 377 | 685 | 900 | ||

| 6. | Уплачено сторонним организациям за оказанные услуги по сбыту товаров | 685 | 311 | 900 | ||

| Расчеты с комитентом: | ||||||

| 7. | Начислена задолженность перед комитентом: А) в части стоимости товара за вычетом комиссионного вознаграждения Б) в части НДС, приходящегося на стоимость комиссионного товара за вычетом НДС, начисленного на сумму комиссионного вознаграждения | 704 | 631 | 641 | 631 | 475009500 |

| 8. | Задолженность комитента по возмещению дополнительных расходов покрывается за счет задолженности комиссионера по возмещению стоимости реализованных товаров. | 631 | 377 | 900 | ||

| Формирование доходов, расходов и финансовых результатов: | ||||||

| 9. | Выручка за вычетом НДС признана доходом отчетного периода | 703 | 791 | 50000 | ||

| 10. | Уменьшение доходов за счет вычета сумм, комиссионеру не принадлежащих | 791 | 704 | 47500 | ||

| 11. | Начислены прямые операционные расходы, связанные с исполнением комиссионного поручения | 23 | 13, 20, 65, 661 и др. | 700 | ||

| 12. | Начисленные расходы списаны в реализацию | 903 | 23 | 700 | ||

| 13. | Себестоимость реализованных услуг списывается на уменьшение доходов отчетного периода. | 791 | 903 | 700 | ||

Учет у комитента.

К условиям предыдущего примера добавим еще одно: первоначальная стоимость переданных на комиссию товаров составляет 30000 грн. Следует напомнить: по условиям договора комиссионер участвует в расчетах и окончательную оплату осуществляет после вычета всех, причитающихся с комитента сумм (комиссионных вознаграждений и возмещения дополнительных расходов).

Табл.

| № п/п | Содержание операции | Обороты по счетам | Сумма | |||

|---|---|---|---|---|---|---|

| Основные хозяйственные операции | Операции расчетов по налогам | |||||

| Дебет | Кредит | Дебет | Кредит | |||

| Передача товаров на комиссию: | ||||||

| 1. | Передан товар комиссионеру | 283 | 281 | 30000 | ||

| Реализация комиссионного товара: | ||||||

| 2. | Поступило извещение от комиссионера о том, что товар покупателю отгружен. | 361 | 702 | 60000 | ||

| 3. | Начислен НДС в составе выручки | 702 | 641 | 10000 | ||

| Расчеты с комиссионером и формирование финансовых результатов: | ||||||

| 4. | Поступила денежные средства от комиссионера | 311 | 361 | 56100 | ||

| 5. | Начислены комиссионные расходы согласно условий договора и зачтены в оплату | 93 | 361 | 2500 | ||

| 6. | Начислен налоговый кредит | 641 | 361 | 500 | ||

| 7. | Начислены дополнительные расходы, понесенные комиссионером (подтвержденные с его стороны документально) | 93 | 361 | 900 | ||

| 8. | Выручка за вычетом НДС признана доходом отчетного периода | 702 | 791 | 50000 | ||

| 9. | Товар списан в реализацию | 902 | 283 | 30000 | ||

| 10. | Расходы на сбыт зачисляются в уменьшение доходов отчетного периода | 791 | 93 | 3400 | ||

| 11. | Себестоимость реализованных товаров списывается на уменьшение доходов отчетного периода. | 791 | 902 | 33400 | ||

Учет по договору комиссии на покупку.

Судя по содержанию п.9 ПБУ 9 «Запасы», комиссионные вознаграждения, выплачиваемые комиссионеру за приобретение товара, могут включаться в первоначальную стоимость таких товаров, т. к. эти расходы непосредственно связаны с их приобретением. В предыдущей редакции этого пункта на это прямо указывалось, новая же редакция прямых указаний не содержит, хотя не содержит и запрета. Очевидно, здесь следует руководствоваться критерием существенности, и если расходы на выплату таких вознаграждений окажутся существенными относительно цены поставщика таких товаров, то их целесообразно отнести к расходам отчетного периода, поскольку присоединение их к первоначальной стоимости товаров может существенно завысить их балансовую оценку, которая в таком случае может не отвечать рыночным реалиям. Но в примере, приведенном ниже, мы допускаем, что такие расходы не существенны, поэтому присоединяем их к первоначальной стоимости приобретенного через комиссионера товара.

Пример 3. Учет по договору комиссии на покупку с участием комиссионера в расчетах.

- Условия:

- Комитент перечислил комиссионеру сумму 24000 грн.

- Комиссионер приобретает товар на сумму 20000 грн плюс НДС 4000 грн.

- Комиссионное вознаграждение, согласно условиям договора, составляет 180 грн., в т.ч. НДС 30 грн.

Учет у комиссионера

Табл.3.1.

| № п/п | Содержание операции | Обороты по счетам | Сумма | |||

|---|---|---|---|---|---|---|

| Основные хозяйственные операции | Операции расчетов по налогам | |||||

| Дебет | Кредит | Дебет | Кредит | |||

| 1. | Получены денежные средства от комитента | 311 | 681 | 24000 | ||

| 2. | Уплачено поставщику | 371 | 311 | 24000 | ||

| 3. | Начислен налоговый кредит в связи с предварительной оплатой, направленной в адрес поставщика | 644 | 631 | 4000 | ||

| 4. | Оприходовано полученные от поставщика товары | 024 | Х | 24000 | ||

| 5. | Ранее начисленный налоговый кредит признан в расчетах с бюджетом | 641 | 644 | 4000 | ||

| 6. | Комитенту предъявлен счет на оплату комиссионных (на основании акта выполненных работ) | 377 | 703 | 180 | ||

| 7. | НДС в составе начисленной выручки | 703 | 641 | 30 | ||

| 8. | Отгружены товары комитенту | Х | 024 | 24000 | ||

| 9. | Получены комиссионные от комитента | 311 | 377 | 180 | ||

| 10. | Выручка за вычетом НДС признана доходом отчетного периода | 703 | 791 | 150 | ||

| 11. | Расчеты с комитентом закрываются на основании выполнения условий договора поставки | 681 | 371 | 24000 | ||

Учет у комитента

Табл.3.2.

| № п/п | Содержание операции | Обороты по счетам | Сумма | |||

|---|---|---|---|---|---|---|

| Основные хозяйственные операции | Операции расчетов по налогам | |||||

| Дебет | Кредит | Дебет | Кредит | |||

| 1. | Перечислены денежные средства комиссионеру | 371 | 311 | 24000 | ||

| 2. | Оприходовано полученные от комиссионера товары

|

|

|

|

||

| 3. | Начислен налоговый кредит в связи с получением товаров (4000 + 30) | 641 | 631 | 4030 | ||

| 4. | Уплачено комиссионное вознаграждение | 631 | 311 | 180 | ||

| 5. | Расчеты с комиссионером закрываются в счет предварительной оплаты | 631 | 371 | 24000 | ||

Комиссионная торговля в розниц

При продаже комиссионного товара в розницу посредник всегда принимает участие в расчетах между покупателем и комитентом – собственником реализуемого товара. При этом выручка первоначально поступает в кассу комиссионера. В этот же момент констатируется исполнение сделки, т. к. передача товара покупателю происходит одновременно с получением от него оплаты.

Порядок учета комиссионных товаров, реализуемых через розничную торговую сеть и полученных от комитента оптом, не отличается от порядка учета по договорам комиссии на продажу в оптовой торговле (см. примеры выше). Ниже будет рассмотрен пример отражения в учете операций продажи товаров, принятых на комиссию от физических лиц.

Сумма комиссионного вознаграждения определяется как разница между продажной ценой товара и суммой, подлежащей выплате комитенту. Продажная цена переданного на комиссию товара определяется соглашением сторон. При этом продажная цена антикварных и уникальных вещей, а также произведений искусства определяется комиссионным магазином по специальной оценке.

Налог на добавленную стоимость. Согласно п. 4.7. ЗУ об НДС, базой налогообложения операций по продаже комиссионного товара, бывшего в употреблении и полученного от физических лиц, не зарегистрированных плательщиками НДС, а также конфискованного или бесхозного товара, переданного на комиссию уполномоченными на то государственными органами, является сумма комиссионного вознаграждения. Операции по реализации нового товара (не б/у), облагаются НДС в общеустановленном порядке – базой налогообложения является его общая стоимость.

Валовые доходы и валовые расходы. Валовые доходы в налоговом учете комиссионера возникают при реализации товара покупателю, исходя из продажной стоимости (за вычетом НДС). Валовые расходы – при выплате комитенту принадлежащей ему части выручки. Следует отметить, что в действующем на сегодняшний день налоговом законодательстве этот порядок не сформулирован достаточно четко. Здесь автор приводит общераспространенное мнение специалистов, с которым можно согласиться.

Налог с комитента – физического лица не взимается магазином, если не установлено, что сданные им на комиссию товары приобретены им специально для перепродажи и что такие операции являются источником его постоянного или дополнительного дохода. При выплате денег комитенту – физическому лицу комиссионер обязан в течение 30 дней направить в налоговые органы по месту жительства комитента справку установленного образца (форма № 2), не удерживая налог с физических лиц «у источника выплаты».

Пример 4. Продажа комиссионного товара б/у.

- Условия:

- Продажная стоимость товара б/у, принятого на комиссию от физического лица составляет 1500 грн.

- Комиссионное вознаграждение установлено в размере 15% стоимости, по которой товар будет продан.

- В течение срока продажи товар был уценен на 20%, затем реализован, т.е. его продажная стоимость составила 1200 грн.

Табл.4.

| № п/п | Содержание операции | Обороты по счетам | Сумма | |||

|---|---|---|---|---|---|---|

| Основные хозяйственные операции | Операции расчетов по налогам | |||||

| Дебет | Кредит | Дебет | Кредит | |||

| Поступление товаров на комиссию: | ||||||

| 1. | Поступил товар от комитента | 024 | Х | 1500 | ||

| Реализация комиссионных товаров и расчеты с комитентом: | ||||||

| 2. | Товар уценен по истечении 20 дней | Х | 024 | 300 | ||

| 3. | Товар реализован. Выручка поступила в кассу магазина. | 301 | 703 | 1200 | ||

| 4. | Начислена задолженность перед комитентом | 704 | 631 (377) |

1020 | ||

| 5. | Начислен НДС на реализацию услуг комиссионера | 703 | 641 | 30 | ||

| 6. | Списан товар с внебалансового счета | Х | 024 | 1200 | ||

| 7. | Погашена задолженность перед комитентом | 631 (377) |

301 | 1020 | ||

| 8. | Выручка от реализации за вычетом НДС признана доходом отчетного периода | 703 | 791 | 1170 | ||

| 9. | Доходы отчетного периода уменьшаются на сумму вычетов в пользу комитента | 791 | 704 | 1020 | ||

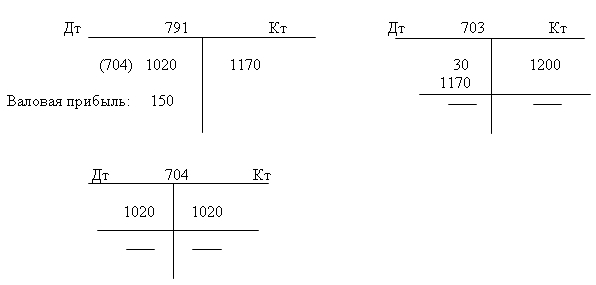

Окончательно операционный финансовый результат должен сформироваться в конце месяца как общая сумма товарооборота за месяц, уменьшенная на сумму начисленных налоговых обязательств по НДС и сумму вычетов в пользу всех комитентов, и, кроме того, – на сумму прямых и косвенных расходов, понесенных магазином в течение отчетного месяца. Поскольку в результате проведения только одной операции определить сумму операционной прибыли невозможно (для этого нужно, чтобы были начислены соответствующие указанным доходам расходы), наш пример мы представили только до уровня валовой прибыли, приходящейся на данную операцию.

Обороты по счетам доходов и финансовых результатов:

| Отчет о финансовых результатах: | ||

|---|---|---|

| Стр. 010 | ОК 703 | 1200 |

| Стр. 015 | ОК 641 | 30 |

| Стр. 030 | ОК 704 | 1020 |

| Стр. 035 | Стр. 010 – Стр. 015 – Стр. 030 | 150 |

| Стр. 040 | - | - |

| Стр. 050 | Стр. 035 – Стр. 040 | 150 |

А сейчас те же исходные условия (пример 4) используем в другом примере.

Пример 5. Продажа комиссионного товара нового.

Табл.5

| № п/п | Содержание операции | Обороты по счетам | Сумма | |||

|---|---|---|---|---|---|---|

| Основные хозяйственные операции | Операции расчетов по налогам | |||||

| Дебет | Кредит | Дебет | Кредит | |||

| Поступление товаров на комиссию: | ||||||

| 1. | Поступил товар от комитента | 024 | Х | 1500 | ||

| Реализация комиссионных товаров и расчеты с комитентом: | ||||||

| 2. | Товар уценен по истечении 20 дней | Х | 024 | 300 | ||

| 3. | Товар реализован. Выручка поступила в кассу магазина. | 301 | 703 | 1200 | ||

| 4. | Начислена задолженность перед комитентом | 704 | 631 (377) |

1020 | ||

| 5. | Начислен НДС на реализацию услуг комиссионера | 703 | 641 | 200 | ||

| 6. | Списан товар с внебалансового счета | Х | 024 | 1200 | ||

| 7. | Погашена задолженность перед комитентом | 631 (377) |

301 | 1020 | ||

| 8. | Выручка от реализации за вычетом НДС признана доходом отчетного периода | 703 | 791 | 1000 | ||

| 9. | Доходы отчетного периода уменьшаются на сумму вычетов в пользу комитента | 791 | 704 | 1020 | ||

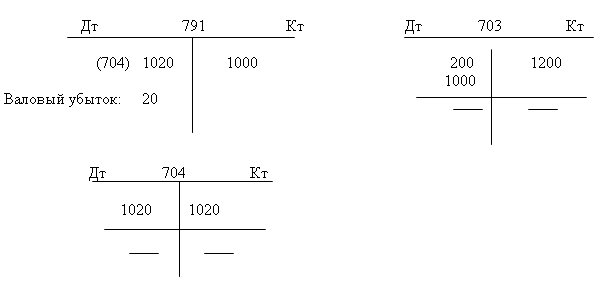

Обороты по счетам доходов и финансовых результатов:

| Отчет о финансовых результатах: | ||

|---|---|---|

| Стр. 010 | ОК 703 | 1200 |

| Стр. 015 | ОК 641 | 200 |

| Стр. 030 | ОК 704 | 1020 |

| Стр. 035 | Стр. 010 – Стр. 015 – Стр. 030 | – 20 |

| Стр. 040 | - | - |

| Стр. 055 | Стр. 035 – Стр. 040 | 20 |

1 См. п.8 ПБУ 15 «Доход».

2 См. п. 9.2. ПБУ 16 «Расходы».

3 В данном примере мы допускаем, что косвенных расходов у предприятия нет.

Методология бухгалтерского учета