Бухгалтерский учет аренды по Проекту ПБУ «Учет аренды»

На тот случай, когда у арендатора нет достаточно обоснованной уверенности в том, что в течение срока действия договора лизинга предмет лизинга не будет лизингодателем изъят, а договор расторгнут, можно предложить другую схему проводок...

Примеры.

- Учет у арендатора с последующим получением права собственности

- Учет арендатором аренды без последующего получения права собственности

- Учет арендодателем аренды с последующей передачей права собственности

- Учет арендодателем аренды без последующей передачи права собственности, но с передачей арендатору основных выгод и рисков

- Учет арендодателем аренды без последующей передачи права собственности и с сохранением за собой основных выгод и рисков

В нижеследующих примерах мы принимаем условие долгосрочности аренды. Это значит, что дебиторская задолженность по арендным платежам на балансе арендодателя должна1 числиться в разделе внеоборотных активов, а соответствующие обязательства на балансе арендатора – по статье долгосрочных обязательств. Возникает вопрос: на каких счетах учитывать такого рода задолженность.

Поскольку для учета долгосрочной дебиторской задолженности действующим Планом счетов специального счета не предусмотрено, а долгосрочным долговым правам в текущих активах не место – берем один из свободных счетов внеоборотных активов – 06, и назовем его так: «Долгосрочная дебиторская задолженность по арендным платежам». Можно назвать как-то иначе, но в любом случае название счета должно отвечать его назначению.

Тот же счет (06) может выделить и арендатор, для учета предстоящих расходов на приобретение права собственности (не путать с правом аренды, предусмотренным в качестве учетной категории для случаев, когда передача прав собственности договором не обусловлена – Право аренды договоримся учитывать на сч.04 как всякий амортизируемый нематериальный актив). Ведь если договор аренды заключен и вступил в силу, то обязательства, а равно и права, возникают у обеих сторон. У арендатора обязательство – платить за аренду, у арендодателя право – эту оплату получать и, соответственно: у арендодателя – обязательство передать объект в аренду (а при наличии условий – и в собственность, если арендатор эти условия выполнит), у арендатора – право использовать предмет аренды в своих целях и, при наличии условий и их соблюдении – право получить его в собственность. Именно эти активы и обязательства отражаются на балансах сторон – участников договора. Возможно, поэтому в IAS 17 нет никаких упоминаний о том, на чьем балансе должен содержаться, в том или ином случае, предмет аренды: на балансе арендатора или на балансе арендодателя. На балансе арендодателя он содержится в любом случае как актив, переданный в аренду. Проектом же предусматривается списание переданных в аренду активов с баланса как выбывших окончательно (по схеме продажи с рассрочкой платежа). Однако не уточняется, в какой момент это следует делать.

Если продолжить искать аргументы против, можно вспомнить п.21 и п.52 Методических указаний №91н, где упоминается об арендованных основных средствах и недвижимости, право собственности на которую не зарегистрировано надлежащим образом. Да, но одно дело – выполнить все условия для получения этого права, подать документы на регистрацию и просто дожидаться его формализации, и совсем другое – пребывать на стадии исполнения условий получения права. О последнем в п.52 ничего не говорится. Что касается п.21, где среди прочих упоминаются и основные средства, полученные в аренду, то… кто сказал, что инструкции не стареют? После выхода нового ПБУ изменения неизбежны. В бухгалтерских инструкциях и методичках. В законе – вряд ли. И пока в законе существует норма, согласно которой за лизингодателем остается право изъять предмет лизинга в случаях, предусмотренных законом, говорить о постановке его на учет как полученный в собственность до выполнения арендатором условий получения такого права, преждевременно. К этому вопросу еще вернемся. Продолжаем о счетах.

С другой стороны, возьмем счета 64 и 65 для учета арендных обязательств арендодателя и обязательств арендатора по арендным платежам соответственно. Долгосрочных или текущих, в зависимости от условий договора.

Дело в том, что часть задолженности, как дебиторской, так и кредиторской, в той сумме, которую предстоит получить/выплатить в текущем году (в ближайшие от даты баланса 12 месяцев), следует отразить, соответственно, в составе текущих активов/обязательств. Пусть эти счета называются, к примеру, «Текущая часть долгосрочной дебиторской задолженности по арендным платежам» (или «Арендные платежи к получению») и «Текущая часть долгосрочных обязательств по аренде» (или «Арендные платежи к выплате»). В нижеследующих примерах этот нюанс упущен ввиду того, что проект ПБУ «Учет аренды» подобных требований пока не содержит.

Учитывая то обстоятельство, что примеры, которые приводятся ниже, являются в некотором смысле экспериментальными, автор находит преждевременным рассматривать их также и в налоговом аспекте. Пока в наших примерах – сугубо бухгалтерский учет. Записи, отражающие начисление налогов, при желании, можно «нарастить».

Пример 1. Учет у арендатора с последующим получением права собственности

- Условия:

- Срок договора аренды – 2 года

- Текущая рыночная стоимость объекта аренды на дату начала арендных отношений – 1000,0 тыс. руб.,

- Первоначальный взнос – 300,0 тыс. руб.

- Объем минимальных арендных платежей по договору – 847,0 тыс. руб.

- Приведенная стоимость арендных платежей на дату начала арендных отношений – 700,0 тыс. руб.

- Ежегодный арендный платеж – 423,5 тыс. руб., в т.ч. 73,5 тыс. руб. – финансовые расходы (проценты).

- Годовая норма амортизации – 15% (150,0 тыс. руб.)

Согласно Проекту, эти операции должны учитываться следующим образом:

Табл. 1.1

| Операция | Дебет | Кредит | Сумма |

|---|---|---|---|

| На дату начала арендных отношений: | |||

| Уплачен аванс (первоначальный взнос) | 76 | 51 | 300000 |

| Капитальные вложения | 08 | 76 | 300000 |

| Обязательства по арендным платежам (Капитальные вложения) | 08 | 65 | 700000 |

| Зачисление приобретенного в лизинг объекта в состав основных средств | 01 | 08 | 1000000 |

| Периодические начисления и платежи: | |||

| За первый год аренды: | |||

| Проценты по арендным обязательствам | 91.2 | 65 | 73500 |

| Амортизация | 20 (23. 25, 26, 29, 44) | 02 | 150000 |

| Погашение текущих обязательств по арендным платежам с процентами | 65 | 51 | 423500 |

| За второй год аренды: | |||

| Проценты по арендным обязательствам | 91.2 | 65 | 73500 |

| Амортизация | 20 (23. 25, 26, 29, 44) | 02 | 150000 |

| Погашение текущих обязательств по арендным платежам с процентами | 65 | 51 | 423500 |

На тот случай, когда у арендатора нет достаточно обоснованной уверенности в том, что в течение срока действия договора лизинга предмет лизинга не будет лизингодателем изъят, а договор расторгнут, можно предложить другую схему проводок (табл. 1.2). Ведь достаточно обоснованной уверенности в том не может быть, если в договоре, с одной стороны, прописано условие передачи права собственности, с другой – условие расторжения договора и изъятия предмета аренды, поскольку он же (предмет аренды) является залогом платежеспособности арендатора. Собственно, подобные условия оговариваются в любом договоре лизинга. Кроме того, существует императивная норма (та самая, о которой было упомянуто выше) – Статья 11 ФЗ «О финансовой аренде (лизинге)», где указано: «1. Предмет лизинга, переданный во временное владение и пользование лизингополучателю, является собственностью лизингодателя». И далее там же: «3. Право лизингодателя на распоряжение предметом лизинга включает право изъять предмет лизинга из владения и пользования у лизингополучателя в случаях и в порядке, которые предусмотрены законодательством Российской Федерации и договором лизинга». Вот так: у одной стороны – право владения и пользования, у другой – право собственности. И до того момента, пока право собственности лизингополучателя не оформлено, тот владеет предметом аренды, пользуется, но право распоряжаться им остается за собственником – лизингодателем.

Итак, альтернативное решение, на примере с теми же условиями:

Табл. 1.2

| Операция | Дебет | Кредит | Сумма |

|---|---|---|---|

| На дату начала арендных отношений: | |||

| Стоимость арендованного объекта в текущей рыночной оценке | 001 | Х | 1000000 |

| Уплачен аванс (первоначальный взнос) | 76 | 51 | 300000 |

| Капитальные вложения | 08 | 76 | 300000 |

| Обязательства по арендным платежам (Предстоящие расходы на приобретение права собственности) | 06 | 65 | 700000 |

| Периодические начисления и платежи:2 | |||

| За первый год аренды: | |||

| Проценты по арендным обязательствам | 91.2 | 65 | 73500 |

| Амортизация | 20 (23. 25, 26, 29, 44) | 02 | 150000 |

| Погашение текущих обязательств по арендным платежам с процентами | 65 | 51 | 423500 |

| За второй год аренды: | |||

| Проценты по арендным обязательствам | 91.2 | 65 | 73500 |

| Амортизация | 20 (23. 25, 26, 29, 44) | 02 | 150000 |

| Погашение текущих обязательств по арендным платежам с процентами | 65 | 51 | 423500 |

| На дату получения права собственности: | |||

| Признание капитальных вложений в сумме погашенных арендных обязательств | 08 | 06 | 700000 |

| Зачисление приобретенного в лизинг объекта в состав основных средств | 01 | 08 | 1000000 |

| Зачисленный на баланс объект снимается с внебалансового учета | Х | 001 | 1000000 |

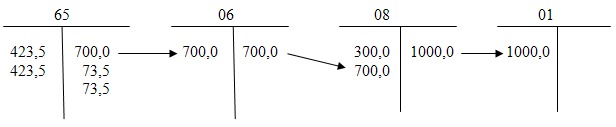

Вот как выглядят проводки по основным операциям – обороты по счетам, начиная от возникновения обязательств по арендным платежам до их погашения и зачисления приобретенного в лизинг объекта по статье основных средств.

Данная схема не противоречит ни юридическому смыслу проводимой операции, ни её экономическому содержанию. Потому что а) отвечает нормам закона, б) отражает оценку и учет аренды как события – действующего договора аренды, т.е. операций по его исполнению, но не оценку и учет предмета аренды, который, по всем писаным правилам МСФО должен оцениваться и учитываться в соответствии с другим, профильным для данных активов, стандартом.

Пример 2. Учет арендатором аренды без последующего получения права собственности

- Условия:

- Срок договора аренды – 2 года

- Объем минимальных арендных платежей по договору – 108,9 тыс. руб.

- Приведенная стоимость арендных платежей на дату начала арендных отношений (номинальный арендный платеж) – 90,0 тыс. руб.

- Ежегодный арендный платеж – 54,45 тыс. руб., в т.ч. 45,0 тыс. руб. – амортизация арендного права и 9,45 тыс. руб. – финансовые расходы (проценты).

Текущая рыночная стоимость объекта аренды учетного значения (только учетного, здесь мы не касаемся договора, допустим, там указано, что она составляет 1000,0 тыс. руб.) для арендатора не имеет. Потому как а) если основные выгоды и риски, связанные с использованием объекта, не передаются – объект остается на балансе арендодателя, б) если основные выгоды и риски передаются – арендодатель передает арендатору на время аренды учетную карточку и на этом основании арендатор ставит объект на внебалансовый учет, на балансе же точно так же как и в первом случае, учитывает лишь право аренды. Представленная здесь схема проводок (Табл. 2) отражает первый случай. Для второго случая к ней останется добавить две записи: первую и последнюю – постановка на внебалансовый учет и списание с внебалансового учета.

Табл. 2

| Операция | Дебет | Кредит | Сумма |

|---|---|---|---|

| На дату начала арендных отношений: | |||

| Право аренды и обязательства по арендным платежам (отражается по приведенной стоимости арендных платежей на начало арендных отношений) | 04 | 65 | 90000 |

| Периодические начисления и платежи: | |||

| За первый год аренды: | |||

| Проценты по арендным обязательствам | 91.2 | 65 | 9450 |

| Амортизация арендного права | 20 (23. 25, 26, 29, 44) | 02 | 45000 |

| Погашение текущих обязательств по арендным платежам с процентами | 65 | 51 | 54450 |

| За второй год аренды: | |||

| Проценты по арендным обязательствам | 91.2 | 65 | 9450 |

| Амортизация арендного права | 20 (23. 25, 26, 29, 44) | 02 | 45000 |

| Погашение текущих обязательств по арендным платежам с процентами | 65 | 51 | 54450 |

| Обесцененное право аренды списывается за счет амортизации | 02 | 04 | 90000 |

Пример 3. Учет арендодателем аренды с последующей передачей права собственности

- Условия:

- Срок договора аренды – 2 года

- Текущая рыночная стоимость объекта аренды на дату начала арендных отношений – 1000,0 тыс. руб.,

- Балансовая стоимость передаваемого в аренду объекта равна текущей рыночной стоимости – 1000,0 тыс. руб., поскольку речь идет о лизинговой компании, которая этот объект приобрела для лизингополучателя в рамках исполнения своих обязательств по договору лизинга.

- Первоначальный взнос – 300,0 тыс. руб.

- Объем минимальных арендных платежей по договору – 847,0 тыс. руб.

- Приведенная стоимость арендных платежей на дату начала арендных отношений – 700,0 тыс. руб.

- Ежегодный арендный платеж – 423,5 тыс. руб., в т.ч. 73,5 тыс. руб. – финансовые доходы (проценты).

Согласно Проекту, такие операции арендодатель должен учитывать как продажу предмета аренды с рассрочкой оплаты (п.24 Проекта).

Табл. 3.1

| Операция | Дебет | Кредит | Сумма |

|---|---|---|---|

| Приобретенный для передачи в лизинг объект зачисляется на счет доходных вложений | 03 | 08 | 1000000 |

| Получен аванс (первоначальный взнос) | 51 | 76 | 300000 |

| На дату начала арендных отношений: | |||

| Начислена выручка | 62 | 90.1 | 1000000 |

| Аванс зачтен в расчетах | 76 | 62 | 300000 |

| Списана в реализацию себестоимость объекта | 90.2 | 03 | 1000000 |

| Периодические начисления и платежи: | |||

| За первый год аренды: | |||

| Проценты к получению | 62 | 90.1 | 73500 |

| Поступление арендных платежей | 51 | 62 | 423500 |

| За второй год аренды: | |||

| Проценты к получению | 62 | 90.1 | 73500 |

| Поступление арендных платежей | 51 | 62 | 423500 |

По мнению, автора, не следует спешить со списанием предмета аренды в реализацию, если нет достаточно обоснованной уверенности в том, что договор аренды (лизинга) не будет расторгнут, а предмет аренды изъят. Не было бы надобности прописывать в договоре условия его расторжения, если бы такая уверенность существовала. Поэтому, памятуя о принципе, согласно которому операции и другие события учитываются и представляются в отчетности соответственно своему содержанию и экономическому смыслу, а не просто исходя из их юридической формы (см. п.21 IAS 17), попытаемся составить другую схему, этому принципу отвечающую. Но прежде – еще один аргумент против немедленного списания предмета аренды в реализацию. Это п.23 IAS 17: «It is not appropriate for the liabilities for leased assets to be presented in the financial statements as a deduction from the leased assets».3

Табл. 3.2

| Операция | Дебет | Кредит | Сумма |

|---|---|---|---|

| Приобретенный для передачи в лизинг объект зачисляется на счет доходных вложений | 03.1 | 08 | 1000000 |

| Получен аванс (первоначальный взнос). Примечание. Здесь представляется более уместным сч. 61 «Авансы полученные», если речь идет о лизинговой компании – организации, чьей основной деятельностью является предоставление лизинговых услуг. |

51 | 76 | 300000 |

| На дату начала арендных отношений: | |||

| Объект в аренде | 03.2 | 03.1 | 1000000 |

| Арендные платежи к получению | 06 | 98.1 | 700000 |

| Периодические начисления и платежи: | |||

| За первый год аренды: | |||

| Проценты к получению | 06 | 90.1 | 73500 |

| Поступление арендных платежей | 51 | 06 | 423500 |

| За второй год аренды: | |||

| Проценты к получению | 06 | 90.1 | 73500 |

| Поступление арендных платежей | 51 | 06 | 423500 |

| На дату передачи права собственности: | |||

| Зачисление доходов будущих периодов в текущие доходы | 98.1 | 90.1 | 700000 |

| Зачисление аванса в оплату | 76 | 90.1 | 300000 |

| Списание объекта на себестоимость продаж | 90.2 | 03.2 | 1000000 |

В итоге доходы покрыли затраты на приобретение объекта лизинга, а прибыль лизингодателем получена в виде процентов – 147,0 тыс. руб. Всё, как и в первом варианте, с той лишь разницей, что вторая схема целиком отвечает экономическому содержанию и не противоречит юридическому статусу договора лизинга ни на какой стадии исполнения сторонами своих обязательств.

Пример 4. Учет арендодателем аренды без последующей передачи права собственности, но с передачей арендатору основных выгод и рисков.

- Условия:

- Срок договора аренды – 5 лет

- Текущая рыночная стоимость объекта аренды на дату начала арендных отношений – 1000,0 тыс. руб.,

- Остаточный актив в аренде определен в сумме 200,0 тыс. руб.

- Ежегодный арендный платеж – 218,6 тыс. руб., в т.ч. 58,6 тыс. руб. – финансовые доходы (проценты).

Проектом предполагается отражение таких операций как списание предмета аренды с одной стороны, и признание дебиторской задолженности по арендным платежам и остаточного актива в аренде – с другой. То есть, если балансовая стоимость актива, передаваемого в аренду, равна 100,0 тыс. руб., а его ликвидационная стоимость – 10,0 тыс. руб., то в сумму дебиторской задолженности по арендным платежам на текущий момент должна войти разница – 90,0 тыс. руб. По кредиту эти суммы, согласно Проекту, должны найти свое отражение в доходах (выручке от реализации). В доходах, надо понимать – начисленных, признанных и подлежащих налогообложению. Вот так:

- Дт 90.2 Кт 03.1 – на сумму балансовой стоимости предмета аренды

- Дт 03.2 Кт 90.1 – на сумму, определенную как остаточный актив в аренде

- Дт 62 Кт 90.1 – на сумму приведенной стоимости арендных платежей к получению

- Дт 90.1 Кт 90.2 – на сумму, сложившуюся при списании как себестоимость предмета аренды.

Не слишком корректно, как видим. Однако нельзя сказать, что неприемлемо. Ведь списанные расходы вполне покрывают начисленные доходы (а на практике и с лихвой, т.к. на счете 90.2, кроме балансовой стоимости, накапливаются и другие, связанные с таким списанием, расходы). Поэтому опасаться несправедливого налогообложения здесь не приходится. Поэтому, делаем как прописано:

Табл. 4.1

| Операция | Дебет | Кредит | Сумма |

|---|---|---|---|

| На дату начала арендных отношений: | |||

| Списана балансовая стоимость объекта | 90.2 | 03.1 | 1000000 |

| Признается остаточный актив в аренде | 03.2 | 90.1 | 200000 |

| Арендные платежи к получению по текущей (приведенной) стоимости за вычетом остаточного актива в аренде | 62 | 90.1 | 800000 |

| Списана в реализацию себестоимость объекта | 90.1 | 90.2 | 1000000 |

| Периодические начисления и платежи: | |||

| За первый год аренды и ежегодно, в течение пяти лет: | |||

| Проценты к получению | 62 | 90.1 | 58600 |

| Поступление арендных платежей | 51 | 62 | 218600 |

| ..................... |

На этом прервемся, т.к. завершить схему проводок в попытках вернуть 200,0 тыс. стоимости остаточного актива, записанные ранее в выручку, несколько затруднительно. Нет, технически ничего невозможного – любой бухгалтер это сделает, но будет ли это методологически корректно и, главное, как быть с юридической формой и экономическим содержанием? Ведь совершенно очевидно, что такая схема отвечать им не будет.

Другое дело, когда условиями договора предусмотрена ликвидация выработавшего свой ресурс актива самим арендатором, по истечении срока действия договора. Имеется в виду ликвидация с компенсацией, поступающей непосредственно на счет арендодателю от третьего лица, предварительно давшего гарантию. Но это все только догадки, коих и так приходится много строить, читая текст Проекта. Поэтому не станем увлекаться этим чрезмерно, а лучше предпримем попытку построить другую схему, основанную на более реальных ожиданиях: когда остаточный актив возвращается арендодателю. Понятно, что в таком случае списывать предмет аренды в реализацию сразу при передаче в аренду будет неправильно.

Решение находим простейшее:

Табл. 4.2

| Операция | Дебет | Кредит | Сумма |

|---|---|---|---|

| На дату начала арендных отношений: | |||

| Признается остаточный актив в аренде | 03.2 | 03.1 | 200000 |

| Арендные платежи к получению по текущей (приведенной) стоимости за вычетом остаточного актива в аренде (соответственно, у арендатора эта же сумма будет отражена как получение арендного права: Дт 04 Кт 65, с дальнейшей амортизацией по 160,0 тыс. в год) |

06 | 03.1 | 800000 |

| Периодические начисления и платежи: | |||

| За первый год аренды и ежегодно, в течение пяти лет: | |||

| Проценты к получению | 06 | 90.1 | 58600 |

| Поступление арендных платежей | 51 | 06 | 218600 |

| На дату возврата объекта от арендатора по истечении действия договора: | |||

| Возврат предмета аренды | 03.1 | 03.2 | 200000 |

Далее, если объект признан исчерпавшим свой ресурс и/или передача его в аренду более не планируется, проводится списание с баланса: демонтаж, утилизация, продажа на сторону целиком или по частям, – в учете это отражается соответственно. Если же ничего этого не происходит, стоимость остаточного актива становится его первоначальной стоимостью, что и зафиксировала последняя проводка.

Пример 5. Учет арендодателем аренды без последующей передачи права собственности и с сохранением за собой основных выгод и рисков

- Условия:

- Срок договора аренды – 2 года

- Приведенная стоимость арендных платежей на дату начала арендных отношений (номинальный арендный платеж) – 90,0 тыс. руб.

- Ежегодный арендный платеж – 54,45 тыс. руб., в т.ч. 9,45 тыс. руб. – финансовые доходы (проценты).

Табл. 5

| Операция | Дебет | Кредит | Сумма |

|---|---|---|---|

| На дату начала арендных отношений: | |||

| Арендные платежи к получению по текущей (приведенной) стоимости (соответственно, у арендатора эта же сумма будет отражена как получение арендного права: Дт 04 Кт 65, с дальнейшей амортизацией по 45,0 тыс. в год) |

06 | 64 | 90000 |

| Периодические начисления и платежи: | |||

| За первый год аренды: | |||

| Проценты к получению | 06 | 90.1 | 9450 |

| Начисленный к получению платеж признается доходом текущего периода | 64 | 90.1 | 45000 |

| Поступление арендных платежей | 51 | 06 | 54450 |

| За второй год аренды: | |||

| Проценты к получению | 06 | 90.1 | 9450 |

| Начисленный к получению платеж признается доходом текущего периода | 64 | 90.1 | 45000 |

| Поступление арендных платежей | 51 | 06, 64 | 54450 |

В заключение следует отметить, что автор не настаивает на применении счетов 04, 06 и 64, 65 для отражения прав (арендных, долговых) и арендных обязательств. Это лишь рекомендация к применению на случай, если договор аренды долгосрочный. И только в той их части, которая приходится на платежи, ожидаемые арендодателем к получению в следующем году. Платежи, ожидаемые к получению в текущем году, по правилам МСФО принято отражать среди текущих активов, и, соответственно, платежи, предстоящие к исполнению – среди текущих обязательств. Какие счета для этой цели выделить – об этом нам предстоит еще подумать.

1 В соответствии с IAS 17, в Проекте «Учет аренды» такого условия нет, хотя не исключено, что в окончательной редакции таки будет.

2 В нашем примере – ежегодные. На практике, если договором предусмотрено делать это ежемесячно, эти суммы разбиваются по месяцам и начисляются соответственно.

3 Обязательства, относящиеся к арендованным активам, не уместно представлять в финансовой отчетности как списание таких активов.

Методология бухгалтерского учета