Оценка ликвидности и платежеспособности

- Понятие ликвидности

- Основные критерии оценки ликвидности

- Размер оборотного (рабочего) капитала

- Текущая (общая) ликвидность

- Срочная ликвидность

- Критическая ликвидность

- Коэффициент восстановления платежеспособности

- Маневренность рабочего (оборотного) капитала

- Коэффициент покрытия счетов денежными средствами

- Определение приемлемого коэффициента ликвидности

-

Понятие ликвидности

Анализ платежеспособности предприятия и ликвидности его активов позволяет получить информацию о финансовом состоянии такого предприятия в краткосрочной перспективе. Цель анализа ликвидности – определить степень покрытия обязательств предприятия его активами, срок превращения которых в деньги соответствует сроку погашения обязательств. Чем меньше время, требуемое для превращения активов в денежные средства, тем выше ликвидность активов. Эти показатели выводятся в интересах кредиторов, давая возможность оценить потенциальную способность предприятия расплачиваться по своим обязательствам.Ликвидность активов предопределяет платежеспособность предприятия. Свободных денежных средств всегда должно быть достаточно для погашения обязательств. Однако предприятие может оказаться платежеспособным и в случае их частичного или даже полного отсутствия, если оно способно быстро реализовать свои неденежные активы и расплатиться с кредиторами. Это также возможно при условии, когда ликвидность планируется обеспечить ожидаемыми доходами. Таким образом, ликвидность – это возможность, в целях погашения обязательств, использовать имеющиеся денежные средства или быстро превращать их в таковые, либо столь же быстро генерировать доходы. Платежеспособность предприятия трактуется как его способность в должные сроки и в полной мере отвечать по своим обязательствам. Понятие ликвидности всегда связывается с активами и обязательствами, а понятие платежеспособности – с предприятием в целом. Система показателей, выбранных для оценки ликвидности, отражает платежеспособность предприятия на дату баланса, т. е. его способность погасить все обязательства сегодня или в не очень отдаленной перспективе.

К сожалению, коэффициенты ликвидности, характеризующие финансовое положение как удовлетворительное, не всегда означают такую же платежеспособность. И хотя понятие платежеспособности не тождественно понятию ликвидности, при анализе все же следует стремиться к определенному соответствию между ними.1

Поддержка оптимального состояния ликвидности базируется на постоянном поддержании объективно необходимого соотношения между активами и пассивами баланса.

-

Основные критерии оценки ликвидности

- Размер оборотного (рабочего) капитала. Показывает величину собственного капитала, которая является источником покрытия текущих активов:

Ок = Та – То

где:

Ок – оборотный капитал

Та – стоимость текущих активов (включая расходы будущих периодов)

То – сумма текущих обязательств (включая доходы будущих периодов) - Текущая (общая) ликвидность. Позволяет определить, во сколько раз текущие активы превышают текущие обязательства, и показывает, достаточно ли у предприятия средств, которые могут быть использованы для погашения его краткосрочных обязательств в течение определенного периода. Иначе говоря, отвечает на вопрос: какую часть текущих обязательств можно погасить, мобилизовав для этого все имеющиеся оборотные средства.

Кол = Та /То

где:

Кол – коэффициент общей ликвидности

Та – стоимость текущих активов (включая расходы будущих периодов)

То – сумма текущих обязательств (включая доходы будущих периодов).Этот коэффициент вычисляется без учета качественного состава текущих активов. Поэтому для анализа ликвидности с учетом структуры текущих активов используются критерии, приведенные ниже.

По аналитическому балансу сумма текущих активов состоит из трех обобщенных статей:

- денежные средства, их эквиваленты, краткосрочные финансовые инвестиции (легкореализуемые краткосрочные ЦБ);

- текущая дебиторская задолженность, включая краткосрочные векселя полученные;

- материальные запасы, продукция в стадии незавершенного производства, товары и готовая продукция.

Поэтому можно представить эту же формулу в другом виде:

Кол = (ДС + Эдс + КВ + Дз + З + Рбп)/То

где:

Кол – коэффициент общей ликвидности

ДС – денежные средства

Эдс – эквиваленты денежных средств

КВ – краткосрочные вложения

Дз – дебиторская задолженность

З – запасы (материалы, продукция в стадии НЗП, товары и готовая продукция)

Рбп – расходы будущих периодов

То – текущие обязательства (включая доходы будущих периодов).Две последние из трех составляющих текущих активов (запасы и расходы будущих периодов), как известно, наименее ликвидны. Поэтому, для уточнения информации о ликвидности, применяют коэффициент срочной ликвидности.

- Срочная ликвидность. Отражает ликвидность активов на случай необходимости в срочном погашении текущих обязательств. Характеризует ожидаемую платежеспособность предприятия на период, равный средней продолжительности одного оборота дебиторской задолженности:

Ксл = (Та – З)/То

где:

Ксл – коэффициент срочной ликвидности

Та – текущие активы

З – запасы (материалы, продукция в стадии НЗП, товары и готовая продукция)

То – текущие обязательства.Иначе эту формулу можно представить так:

Ксл = (ДС + Эдс + КВ + Дз)/То

где:

Ксл – коэффициент срочной ликвидности

ДС – денежные средства

Эдс – эквиваленты денежных средств

КВ – краткосрочные вложения

Дз – дебиторская задолженность

То – текущие обязательства. - Критическая ликвидность. Характеризует ликвидность активов на случай необходимости в немедленном погашении текущих обязательств (на дату баланса). Отражает покрытие текущих обязательств наиболее ликвидными активами:

Ккл = Бла/То

где:

Ккл – коэффициент критической ликвидности

Бла – быстроликвидные активы (см. п.1 структуры текущих активов)

То – текущие обязательства.Иначе эту формулу можно представить так:

Ккл = (ДС + Эдс + КВ)/То

где:

Ккл – коэффициент критической ликвидности

ДС – денежные средства

Эдс – эквиваленты денежных средств

КВ – краткосрочные вложения

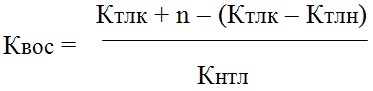

То – текущие обязательства. - Коэффициент восстановления платежеспособности. Показывает возможность (невозможность) восстановления платежеспособности в течение n мес. Определяется как отношение расчетного коэффициента текущей ликвидности к его нормативу. Расчетный коэффициент текущей ликвидности определяется как сумма фактического значения коэффициента текущей ликвидности на конец отчетного периода и изменения его значения между окончанием и началом этого периода в пересчете на количество месяцев, отведенных для восстановления платежеспособности.

где:

Квос – коэффициент восстановления платежеспособности

Ктлк – фактическое значение коэффициента текущей ликвидности на конец отчетного периода

n – количество месяцев

Ктлн – фактическое значение коэффициента текущей ликвидности на начало отчетного периода

Кнтл – нормативный коэффициент текущей ликвидности.Коэффициент восстановления платежеспособности, принимающий значение больше 1, свидетельствует о наличии реальной возможности восстановить платежеспособность, если меньше – восстановить ее в отведенные для этого сроки (n мес.), скорей всего, не удастся.

- Маневренность рабочего (оборотного) капитала. Отражает долю собственных оборотных средств, которая приходится на запасы, включая незавершенное производство и готовую продукцию. Одновременно позволяет определить, какая часть рабочего капитала на данный момент остается в денежных ресурсах (включая дебиторскую задолженность).

Мрк = Зап/(Та – То)

где:

Мрк – маневренность рабочего капитала

Зап – запасы

Та – текущие активы

То – текущие обязательства.Приемлемое значение этого показателя устанавливается для каждого предприятия индивидуально и зависит от ежедневной потребности в свободных денежных средствах.

-

Коэффициент покрытия счетов денежными средствами.

В дополнение к основным коэффициентам, определяющим ликвидность и платежеспособность предприятия, иногда применяется модифицированный критерий абсолютной (критической) ликвидности – коэффициент покрытия счетов денежными средствами. С его помощью определяется, сколько раз имеющиеся быстроликвидные активы (А1) могут покрыть размеры среднедневных платежей. И хотя рассчитывается этот коэффициент очень просто, дать единую, одинаково приемлемую для всех предприятий формулу весьма затруднительно. Автор здесь ограничится лишь логикой расчета.

Первым делом следует определить сумму платежей, осуществляемых предприятием за период. Для предприятия, равномерно работающего из периода в период, не проводящего бартерные операции и работающего по принципу: все, что произведено – реализовано, определить эту величину не составит труда. Достаточно лишь сложить сумму всех затрат, указанных в отчете о финансовых результатах, добавить налоговые выплаты за период и вычесть из полученного результата амортотчисления. Неважно, что некоторые платежи, связанные с затратами данного периода, осуществляются в предыдущем, а некоторые в последующем периоде, важно, что это все же платежи, которые просто необходимо осуществлять предприятию для обеспечения своей основной деятельности.

Далее определяется величина среднедневных платежей как отношение платежей за период к продолжительности периода в днях.

Этого достаточно, чтобы определить коэффициент покрытия счетов денежными средствами:

Остаток быстроликвидных активов / Среднедневные платежи = Коэффициент покрытия счетов денежными средствами

При расчете этого коэффициента в числитель можно ставить не все быстроликвидные активы, а только денежные средства. Это как решит аналитик.

При наличии доли бартера в расчетах ее надо определить и изъять из расчета при определении размера платежей за период. А еще, если себестоимость реализованной продукции не равна величине себестоимости производства (т. е. если в цехах остается незавершенка, а на складах остается нереализованная готовая продукция), что является типичным для большинства предприятий, то при расчете учитывают и прирост запасов и затрат за период. Может случиться, что кроме платежей, относящихся к операционной деятельности, предприятие регулярно совершает и другие платежи (погашение кредитов и т. п.). Все это также следует учитывать. И в каждом отдельном случае аналитик должен не готовой формулой пользоваться, а собственной логикой.

-

Определение приемлемого коэффициента текущей ликвидности

По международным стандартам коэффициент текущей (общей) ликвидности должен находиться в пределах от единицы до двух. Нижняя граница (1,0) установлена, исходя из того, что сумма оборотных средств у предприятия должна, по меньшей мере, покрыть сумму краткосрочных обязательств. Превышение суммы оборотных средств над суммой краткосрочных обязательств более чем в два раза может свидетельствовать о нерациональной структуре баланса или о завышении оценки активов. Но это вовсе не значит, что надо стремиться приблизить его к верхней границе (2,0), во что бы то ни стало. Разумнее всего, попытаться расчетным путем определить величину показателя общей ликвидности, нормального для данного предприятия.

Вывод о том, является ли наличный запас ликвидных активов достаточным, можно сделать только с учетом специфики деятельности анализируемого предприятия. В первую очередь это касается разницы в периодичности поступления платежей по счетам, предъявленным покупателям и периодичности предъявления счетов к оплате поставщиками.

При определении нормы показателя общей ликвидности следует исходить из двух предпосылок:

- собственными средствами, как минимум, должны покрываться наименее ликвидные элементы текущих активов; остальная их часть может быть профинансирована за счет других источников в текущих пассивах;

- за счет собственных средств должна покрываться та часть текущих обязательств, которая не может покрываться за счет поступлений от покупателей.

Поэтому в основу расчета следует положить анализ структуры активов и анализ взаимоотношений предприятия с поставщиками и покупателями. Также следует связать его с расчетом приемлемого показателя обеспеченности собственными средствами.

Опять таки, следует иметь в виду, что приемлемые показатели ликвидности будут различными в различных условиях работы предприятия. Поэтому при изменении условий расчетов с поставщиками/покупателями, при изменениях в организации работы с этими контрагентами, норму показателя следует пересматривать, соответственно включив в анализ дополнительные факторы, или наоборот, исключив те факторы, которые перестали влиять на снабженческо-сбытовую политику предприятия.

1 Например, исключить (в целях анализа) из текущих активов неликвиды и просроченную дебиторскую задолженность.

Методология бухгалтерского учета